요약

- 버크셔는 현금 안전판을 가진 애플 투자다.

- 버크셔의 높은 현금 비중 또한 국채 이자를 고려할때 나쁘지 않은 상황이다.

- 제조업 PMI 부진으로 인해 지수 대비 중-단기적으로 언더퍼폼 할 여지가 있다.

누가 뭐라 해도 버크셔 해서웨이는 워렌 버핏의 자산 대부분이 투자되어있는 세계 최고 부자의 주식 포트폴리오이다. 비록 이젠 너무나도 비대해진 규모로 인해 과거만큼의 엄청난 수익률을 지속하기 어렵다는 의견도 있지만, 여전히 시장을 이기고 있는 주식이다. 주식 공부에 많은 시간을 할애 중인 것이 아니라면, 굳이 다른 선택을 할 이유가 있을까?

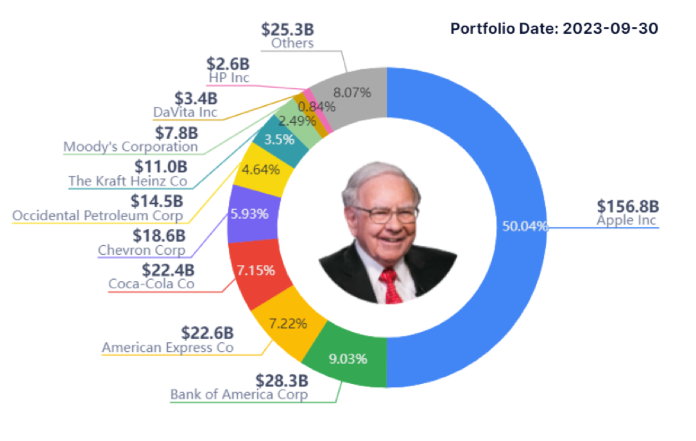

버핏 with 애플

애플에 투자하고자 할 때에도 버크셔 해서웨이는 좋은 선택이다.

버크셔 해서웨이는 1572억 달러라는 안전판이 있는 애플 투자이다.

게다가 이를 수익성 있는 회사에 분배할 수 있는 워렌 버핏이라는 강력한 브레인을 가지고 있다.

애플은 시장 대비 고평가인 상황이며, 주가 또한 버크셔에 비해 저조한 성과를 보이고 있다.

비교차트를 넣자.

버크셔의 현금 보유

버핏이 현금을 보유하는 데에는 불가피한 측면이 있다. 1500억 달러가 넘는 현금 보유액은 투자 결정을 하는데 있어 지나치게 큰 액수이기 때문이다. 시가 총액 1위인 애플의 하루 평균 거래량은 100억 달러 수준이다. 시총 1위 기업의 거래량의 10% 가량을 거래에 활용한다고 해도 매매할 수 있는 액수는 10억 달러 수준이다. 물론, 그 정도의 규모로 거래에 참여한다고 할 때, 가격 변동이 심각해질 것임은 자명하다.

이처럼 지나치게 비대해진 자금 규모는 알파를 추구하는데 있어 핸디캡인 부분이나, 투자자들에게는 이러한 현금이 장점이 되기도 한다. 바로 자사주 매입이다. 버크셔는 (거대 자금이 장기간 묶여도 괜찮을 만한) 매력적인 투자처가 없고, 버크셔의 가치가 하락하는 경우 자사주 매입을 실시한다.

개인들의 현금 보유는 수익률을 낮추거나 무의미한 물타기로 쓰이는 경우가 많지만, 버크셔의 물타기는 주가의 지나친 하락을 막아주는 든든한 안전판이 된다.

더군다나 지금은 미국 단기국채로도 5%를 벌 수 있는 시기이기도 하다. 더욱이 현금 보유를 아쉬워하지 않아도 되는 이유이다.

제조업 둔화

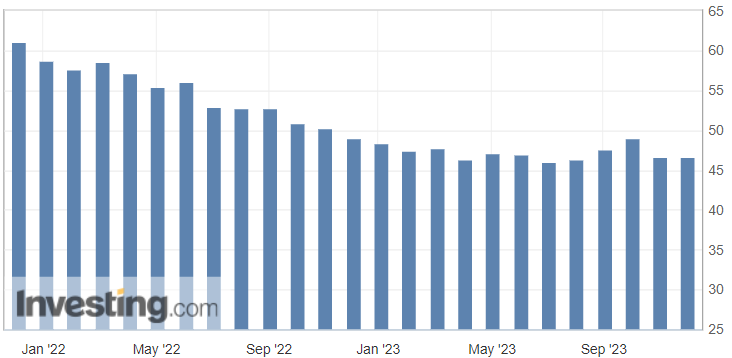

아래 그래프는 최근 2년 미국 ISM 제조업 구매 관리자 지수(PMI) 추이를 나타낸다.

참고로 PMI는 신규수주, 생산, 고용, 공급자 운송시간, 재고 등 5개 지표를 종합한 지수로

50이상이면 경기의 확장을, 미만이면 수축을 나타낸다.

![[버크셔 해서웨이-20240102092519408.webp|482]]

구매 관리자 지수라는 이름처럼 19개 업종에 대한 400개 이상 제조업체의 구매 담당자들의 설문을 바탕으로 하기 때문에 각 숫자가 절대적인 판단 기준은 아니다.

다만, 구매 실무자가 바라보는 경기가 21년 4월을 기점으로 우하향하고 있으며,

현재에도 나쁜 수준을 보인다는 점은 제조업 비중이 큰 버크셔 헤서웨이에는 아쉬운 부분이다.

EBIT 기준 버크셔의 제조업 비중은 33% 가량으로 섹터 중에서 가장 높다.

33%의 영향이 절대적이라고 보기는 어렵고 현금 자산도 많은 만큼 제조업 부진으로 인한 주가의 하락을 예상하는 건 아니지만, 중-단기적으로는 S&P500 대비 언더 퍼폼할 가능성은 있어보인다.

결론

제조업의 부진이 예상된다고는 하나, 기민하게 포트폴리오를 조정-분배할 열정과 능력이 있지 않다면,

버크셔 헤서웨이를 장기 보유하는 건 여전히 좋은 선택이다.

단기적으로는 각자가 선택한 개별 종목이, 중기적으로는 S&P500이나 나스닥같은 지수 인덱스들이

버크셔의 성과를 앞지를 수 있을지도 모르겠다.

그러나 장기적 관점에서 버크셔는 막대한 현금이라는 안전판 + 언제든지 지수를 이길 수 있는 가능성을 가진 수수료 없는 훌륭한 ETF라고 볼 수 있다.