엔비디아 2분기 실적 요약

- 엔비디아의 매출은 전년 2분기 대비 101% 증가하였으며, 3분기 가이던스는 160억 달러로 폭발적 성장이 이어질 것임을 예고했다.

- 이러한 실적은 데이터 센터의 엄청난 성장 덕으로, 실적은 전년대비 171%나 증가한 103억 2천만 달러였다.

- 게임 부분은 11% 성장하여 둔화의 회복을 보였으며, 고성능 그래픽 부분도 28% 성장했다.

- 다만, 중국향 수요 부진으로 인해 자동차 관련 매출은 15% 가량 줄어들었다.

- 250억 달러 규모의 자사주 매입 프로그램을 발표하였으며, 작게나마 (4센트) 분기 배당금을 발표했다.

실적 후기 1. 이번에도 역시나 AI, 데이터 센터

데이터 센터의 부문별 수익은 전년대비 171% 증가한 103억 달러로 실로 엄청난 성과였다. 상대적으로 부진했던 자동차 부문이나, 선방했던 게임 및 고성능 그래픽 부분을 끌어올리기에 충분한 숫자였다. 내년에도 대부분의 수익 성장은 데이터 센터 부문이 주도할 것으로 보이며, 참고로 이번 분기의 데이터 센터 매출 비중은 전체 매출의 77%를 차지한다.

원인은 Chat GPT로 대표되는 폭발적인 AI 수요 덕분으로 보인다. 더 이상 AI의 활동 범위는 그래픽이나, 프로그래밍, 창작 등 일부 전문가들이 이용하는 프로그램이나 클라우드를 보조하는 수준에 국한되지 않는다. 이미 많은 사람들이 검색 엔진이나 웹 페이지를 통해 도움을 받거나, 빠른 결과를 도출하는 일에 익숙해져 가고 있다. 사람들은 AI로 대체된 비대면 고객 상담 서비스들에 이전보다 더 큰 만족감을 느끼기도 하고, AI가 더해진 각종 교육용, 편집용, 클라우드 등의 어플리케이션을 선호하거나 비용을 지불하기도 한다.

이를 증명하듯, 대부분 대형 인터넷 기업들은 AI에 대한 투자를 아끼지 않고 있다. 일 예로 Meta Platforms (META)의 경우 심지어 올해 서버에 대한 자본 지출을 줄인 반면, AI 서버에 대한 투자는 늘였다.

실적 후기 2. 아직 저평가일지도? (가이던스)

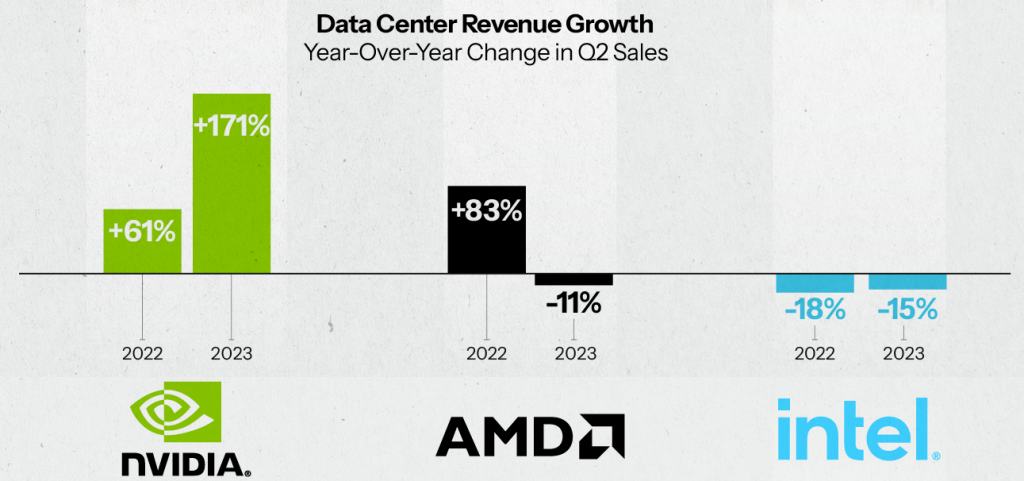

이번에 발표된 엔비디아의 엄청난 실적과 가이던스는 엔비디아의 호조가 단순히 한때의 거품은 아님을 보여줬다. 이를 대변하듯, 발표 이후, 엔비디아의 주가는 6%이상 급등한 반면, AMD는 8%가량 빠졌다. 엔비디아의 탄탄한 시장 지배력과 고마진 구조를 바탕으로한 영업레버리지는 또다시 시장 지배력을 공고히하는 선순환을 그릴 거라는 기대감의 반영이다. 실제 데이터센터 반도체 3사의 실적 변화도 이를 대변한다.

엔비디아의 Forward PER은 (8/28 야후 파이낸스 기준) 46.51, AMD 37.17, 인텔 59.52로 피어 그룹 대비 특별히 높은 수준은 아니다. 오히려 최적 손절에 대해 다뤘던 이전 글에서도 한번 언급했던 바 있는 트레이딩의 대가 마크 미너비니는 실적을 기반한 상승 종목의 경우 PER 60 부근인 경우도 많았다고 했다. 고성장주의 높은 PER은 사람들의 많은 관심의 증거라는 의견이다.

엔비디아 실적 발표 이후 계속해서 상향 갱신중인 EPS 예측치를 보면, 저평가 성장주 투자로 유명한 피터린치가 강조했던 지표 PEG 또한 야후 기준 1.56이며 현재 추세라면 머지않아 1.5 미만으로 떨어질 예정이다. 전통적 가치투자 기준으로는 현재의 100을 넘는 PER이 고평가의 근거가 될 수 있겠으나, 이번에 발표된 가이던스대로만 성장해도 소화못할 정도의 고벨류는 아닌 것 같다.

실적 후기 3. 경제적 해자는 점점 더 확고해질 예정이다.

엔비디아의 차세대 기술인 Hopper 아키텍처는 H-100 GPU와 Grasshopper GPU로 대표된다. H-100 GPU는 강력한 AI 중심 GPU로 자율주행차, 로봇공학, 의료 및 생명과학등 딥 뉴럴 네트워크(DNN)를 처리를 목적으로 설계되었다고 하며, 또 다른 라인업인 Grasshopper GPU는 기존의 RTX 시리즈를 능가하는 범용 GPU로 주로 그래픽 구현에 특화되어, 게임, 시뮬레이션 등 창의적 애플리케이션 구동에 최적화 되어 있다고 한다. 2024년에 출시될 GH200 시스템은 위의 두 기술을 집약하여, 무려 256개의 GPU를 통합하고, 144테라의 GPU 메모리를 공유하도록하는 대규모 AI 개발 환경을 제공할 것이다. 이미 이들 칩은 엄청난 수요가 몰려있으며, 향후 GH200 시스템 도입시 더 가속화 될 것으로 보인다.

단순히 기술격차 뿐만이 아니다. GH200에도 사용되는 NVSwitch, NVLink 기술은 제품을 결합하고, 확장하여 고성능의 슈퍼 컴퓨터 구성을 가능하게 하는데, 이러한 엔비디아 고유의 기술 활용은 자연스레 다른 제조사의 칩은 활용을 어렵게 만든다. 물론, 경쟁업체에서도 이와 비슷한 기능을 당연히 지원할 것이고, 경우에 따라서는 더 우수할 지도 모르지만 이미 세팅된 슈퍼 컴퓨터를 밀어내기란 쉽지 않을 것이다. 하물며 개인이 스마트폰을 교체할 때에도 우리는 애플, 혹은 구글 클라우드에 대한 미련에 기존의 브랜드를 선택하곤 한다. 이는 하드웨어 뿐 아니라, 소프트웨어 개발자들 입장에서도 마찬가지다. 어떠한 제조사의 하드웨어, 플렛폼을 사용하느냐에 따라 같은 기능도 개발 방향이나, 구현 방식이 달라진다. 따라서, 개발자들 입장에서도 (설령 비용이 증가한다 할지라도) 현재 시장을 이미 선점하고 있는 엔비디아의 제품을 앞으로도 지속해서 선호할 가능성이 높다.

엔비디아와 우리에게는 코로나 치료제로 잘 알려진 아스트라 제네카(AZN)와의 개발 파트너쉽은 하나의 예가 될 수 있다. 이 파트너쉽은 신약의 화학구조 연구를 위한 생성형 AI 개발 연구로 엔비디아 NGC 소프트웨어를 통해 연구자와 개발자에게 제공되며, 엔비디아 Clara Discovery 플랫폼에서 배포가 가능하다. 이외에도 의료용 언어 모델 GatorTron등 다양한 연구들이 엔비디아의 플랫폼, 혹은 하드웨어를 통해 진행되고 있다. 이러한 연구 데이터들이 쌓일수록 엔비디아의 기술적, 심리적 해자는 높아진다.

결론

단순히 가치지표만 보고 걸러내기엔 아까운 기업이다. 물론 거시 경제 및 국제 정세(ex. 중국)가 녹록치않지만 적어도 현재와 같은 AI 반도체에 대한 높은 수요 및 성장은 지속될 것으로 보인다.

2 thoughts on “엔비디아(NVDA) 2분기 실적 발표 리뷰(Q2 Earnings)”